摘要:

业绩反转,股价能否反转? 业绩反转公司出炉 电子行业入围数量最多 业绩反转意味着经营状况的改善,有助于提升市场信心,增强投资者对公司的信任,进而推动股价上涨。 ...

摘要:

业绩反转,股价能否反转? 业绩反转公司出炉 电子行业入围数量最多 业绩反转意味着经营状况的改善,有助于提升市场信心,增强投资者对公司的信任,进而推动股价上涨。 ... 业绩反转,股价能否反转?

业绩反转公司出炉

电子行业入围数量最多

业绩反转意味着经营状况的改善,有助于提升市场信心,增强投资者对公司的信任,进而推动股价上涨。

三季报披露结束,A股公司整体业绩浮出水面,部分公司由于市场环境改善、行业景气度提升、并购重组、处置资产、优化管理等影响,业绩出现反转迹象。

证券时报·数据宝以2024年前三季度实现盈利,且净利润同比增长的公司为基础,按照以下条件,梳理出今年以来业绩反转的公司名单,条件如下:

1.2022年、2023年净利润同比下滑或亏损;2.以第三季度往前推算,单季度净利润已连续环比增长2个季度以上;3.上市满两年。

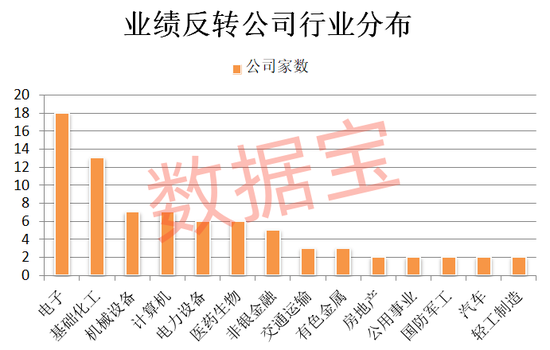

统计显示,合计84家公司入围,这些公司主要分布于电子、基础化工、机械设备、计算机、电力设备、医药生物行业,其中电子行业入围公司数量最多。电子行业龙头公司如韦尔股份、歌尔股份、兆易创新、瑞芯微、深科技均入围。

电子行业业绩转好,主要驱动力有3大因素,包括库存去化的顺利完成、自主可控的持续推进,以及AI创新拉动的需求增长。

国泰君安证券认为,2024年是电子行业业绩反转年,行业内各个细分环节业绩同比均有明显改善,行业整体业绩高增长。展望未来,补库周期正接近尾声,AI创新海内外持续共振,半导体自主可控步入先进制程领域,相关配套政策持续支持,行业稳健向上发展可期。

以芯片龙头公司韦尔股份为例,2022年、2023年公司净利润分别同比下滑77.88%、43.89%。今年前三季度,公司实现净利润23.75亿元,同比增长544.74%。报告期内,市场需求持续复苏,下游客户需求有所增长,伴随着公司在高端智能手机市场的产品导入及汽车市场自动驾驶应用的持续渗透,以及产品结构优化及供应链结构优化,公司整体业绩显著提升。

5家公司环比连增4个季度

以单季度净利润来看,数据宝统计,共有5家公司净利润环比连增4个季度以上,分别是瑞芯微、科力尔、三元生物、晶方科技、中远海发。

瑞芯微连增季度数最高,单季度净利润已环比连增6个季度。公司是国内人工智能物联网AIoT SoC芯片的领先者,今年前三季度净利润为3.53亿元,同比增长354.9%。报告期内,公司的AIoT各产品线需求呈现群体性增长,此外新产品RK3576、RK2118、RV1103B等快速导入目标领域的头部客户,形成了新的增量,并将在未来持续释放增量价值。

科力尔单季度净利润环比连增5个季度。公司一直专注于电机与智能驱控技术的开发、生产与销售,是小米科技、商汤科技、松下、美的、伊莱克斯等国内外知名企业的重要供应商。今年前三季度,公司实现净利润0.71亿元,同比增长66.79%。科力尔近期在接受机构调研时透露,公司伺服系统已广泛应用于机器人与工业自动化、锂电池设备、光伏设备、高端数控机床等领域。

社保基金和QFII重仓这些公司

从二级市场表现来看,截至11月1日,上述业绩反转公司今年以来股价平均上涨12.91%,超同期上证指数约3个百分点。4家公司股价累计涨幅翻倍,分别是正丹股份、天马新材、联迪信息、则成电子,其中正丹股份累计涨幅达到373.72%,排在第一位。55家公司年内股价涨幅跑输同期上证指数,其中ST世龙(维权)、君禾股份、威高骨科、宁波东力、沃特股份跌幅排在前五位。

在上述55家公司中,今年三季度末,获得社保基金重仓的仅2家,分别是共达电声、豪鹏科技,社保基金持仓占比分别为4.31%、2.39%。三季度末获得QFII重仓的有12家,其中惠威科技、华研精机、联动科技、沃特股份获QFII持仓占比逾1%。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。